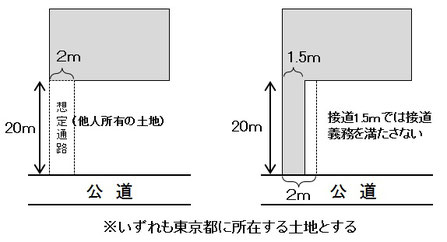

無道路地(財産評価基本通達20-3)とは、下図左のように道路(建築基準法上の道路)に接しない土地をいいますが、接道義務を満たしていない土地(下図右)も無道路地に該当しますので注意が必要です(同通達)。

この「接道義務を満たす」かどうかの判定の際には、建築基準法43条にいう2m以上の接道義務だけでなく、地方公共団体の条例等により定める接道要件もあわせたところで判断するので注意してください。

したがって、図右のような路地状敷地のケースで無道路地に該当するかどうかを判定するには、対象地が所在する地方公共団体の接道要件に関する条例等を知らないと正確な判断はできないということになります。(地方公共団体の建築指導課等で確認します。インターネットでも多くの情報を取得できます。(「都道府県または市区町村名」+「建築」+「条例」などのキーワードで検索)します。)

また、無道路地の評価においては、100分の40の範囲内で、最小限度の通路(建築基準法や条例等で定める接道義務を満たすもの)を開設する場合のその通路に相当する部分の評価額を控除して計算しますが、この最小限度の通路についても、その幅員は2mと決まっているわけではありません。

上記と同様、対象地が所在する地方公共団体の条例等で定める接道要件の幅員の方が広ければ、その幅員により控除部分の地積を計算しますので注意してください。

控除部分の地積は、左の場合は3×20=60㎡、右の場合は (3-2)×20=20㎡となります。

※横浜市では、路地状部分の長さが20mのときの接道要件の幅員は3m

ここで、控除する部分の評価額の計算においては、間口狭小等の補正はしません。(路線価×地積で計算します。)

なお、建築基準法その他の法令により接道義務を課しているのは、都市計画区域内及び準都市計画区域内に限られますので、これらの区域外に所在する土地については、無道路地に該当することはありえません。

対象地と道路との間の土地が、対象地と同一所有者である場合には、無道路地としての評価はできません。このようなケースで、対象地(図のⒶ土地)へ入る通路が明確に区分されていない場合には、原則として、前述の接道義務を満たす最小の幅員の通路が設置されている土地(不整形地)として評価します。(この場合に通路部分の地積は対象地には算入しないことに注意、国税庁質疑応答事例「宅地の評価単位-自用地と自用地以外の宅地が連接している場合」より。なお、この質疑応答事例には明記されておりませんが、このような場合は差引き計算も適用できるはずです。差引き計算については当ブログの「相続税申告のポイント⑨~不整形地の評価、差引き計算」を参照)

(次回に続く)