対象地の中に容積率が異なる部分がある場合には、「容積率の異なる2以上の地域にわたる宅地の評価(財産評価基本通達20-7)」の定めにより、一定の減額調整の計算を行います。

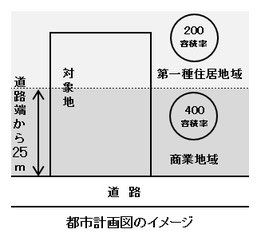

この評価(減額調整)の対象になるかどうかを把握するためには、都市計画図により、対象地内に都市計画の用途地域の境界線が通っていないかどうかを確認し、通っている場合には、各用途地域の容積率が異なるかどうかを確認します。(都市計画図については、多くの市区町村がインターネットのホームページ等で確認することができます。住所等の情報から都市計画情報を検索できる地図サービスを提供するところも増えています。それらの検索については、当ブログの「相続税申告のポイント⑮~地積規模の大きな宅地の評価③」を参照)

対象地に容積率が異なる部分があるかどうかは、現地確認をしても把握することはできません。評価の際には、必ず対象地の都市計画図を確認するようにしてください。

この減額調整の計算をするためには、対象地について、容積率の異なる部分ごとの地積を把握する必要があります。

まずは市区町村の都市計画課等で、対象地の位置を示したうえで、用途地域境界線の正確な位置を確認します。(上の図のように前面道路端から○○メートルという境界線の位置の定め方をしているケースが多いと思われます。)

筆者は、用途地域境界線の位置を確認したら、対象地の測量図等の図面上に用途地域境界線を落とし込み、三斜求積の方法によりそれぞれの部分の地積を計算して求めています。(三斜求積とは、対象地を複数の三角形に分割するように線を引き、各三角形の底辺と高さの距離を図面上で計測してそれぞれの三角形の面積を求め、その面積を合計するという方法です。右図の例を参照)

(参考)対象地の上の建物の「建築計画概要書」を閲覧することができれば、その第2面7欄に容積率が異なるごとにそれぞれの敷地面積が記載されています。また、概要書の配置図には、用途地域境界線が記入されています。(建築計画概要書の閲覧方法等については当ブログの「相続税申告のポイント⑰~セットバックを必要とする宅地の評価」を参照)もしくは、対象地の上の家屋の建築確認時の書類を相続人等に依頼して見せてもらうのもひとつの方法です。(建築確認書類の中の配置図を確認します。)

この減額調整の適用(計算)における注意点は、次のとおりです。

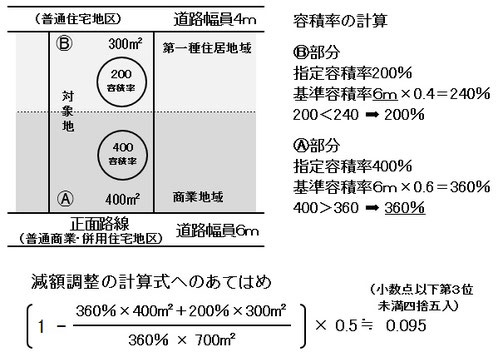

この減額調整の計算式における容積率は、都市計画で定める容積率(指定容積率、建築基準法52条1項)と前面道路の幅員により決定する容積率(基準容積率、同条2項)のいずれか小さい方の容積率によります。(国税庁質疑応答事例「容積率の異なる2以上の地域にわたる宅地の評価(1)」)

地積規模の大きな宅地の評価とは、取り扱いが異なりますので注意してください。(当ブログの「相続税申告のポイント⑮~地積規模の大きな宅地の評価③」を参照)

基準容積率は、前面道路の幅員が12m未満の場合に適用があり、前面道路の幅員に一定の係数を乗じて計算します。

一定の係数は「容積率低減係数」といい、一般的には住居系の用途地域が0.4、住居系以外の用途地域が0.6ですが、それ以外の係数を定めている場合がありますので、市区町村の建築指導課等の担当課に確認してください。(接する道路の幅員が12m以上の場合には、基準容積率の適用はありませんので、指定容積率がそのまま、その土地の容積率になります。)

また複数の道路に接している場合の基準容積率の計算は、画地が接する道路のうち最大の幅員のものにより計算します。その部分が接している道路の幅員ではありませんので注意してください。(左図を参照。Ⓑ部分も4mではなく6mで計算していることに注目。なお、道路幅員の確認方法については、当ブログの「相続税申告のポイント⑰~セットバックを必要とする宅地の評価」を参照)

(参考)建築基準法上の容積率の制限の緩和の各規定(建築基準法52条9項~12項)については、上記の減額調整の計算式における容積率には関係しないことになっています。

右図①のように、正面路線に接する部分の容積率の方が低い場合、また図②のように、正面路線に接する部分に容積率が異なる部分があり、接しない部分にはそれと異なる容積率の部分がない場合には、この減額調整の適用は受けられません。(この場合、上記の算式により計算した調整割合の数値はゼロもしくはマイナスになります。)

また、正面路線価(奥行価格補正後の額)に上記算式による減額調整をした価額が、裏面路線価(奥行価格補正後の額)を下回る場合には、この減額調整を適用せず、その裏面路線を正面路線とみなして評価しますので注意してください。

(次回に続く)